Table of Contents

Algunos operadores e inversores critican el análisis técnico porque creen que el análisis fundamental sólo importa, mientras que el análisis técnico es pseudociencia. Las ideas erróneas sobre el análisis técnico se remontan a la falta de conocimientos básicos, las expectativas elevadas y las suposiciones equivocadas.

¿Es el análisis técnico una pseudociencia?

No, el análisis técnico no es pseudociencia porque utiliza métodos científicos estadísticos, niveles de precios reales y diversos modelos matemáticos. Los análisis técnicos del comportamiento pasado de los precios definen posibles resultados como el análisis de riesgo.

El mercado de valores y el mercado de divisas tienen fama de ser lugares muy volátiles. Cualquier valor puede beneficiarse de un examen técnico (acciones, bonos, derivados, etc.) si dispone de datos de precios y volúmenes de operaciones anteriores. El uso del análisis técnico en el comercio de acciones no está tan extendido como en el comercio de divisas y materias primas. Sin embargo, puede seguir siendo beneficioso y ayudar a los inversores a comprender mejor el mercado. Confiar demasiado en los números en lugar de en los fundamentos es una mala idea.

Vea el vídeo que he creado relacionado con la pseudociencia y el análisis técnico en youtube:

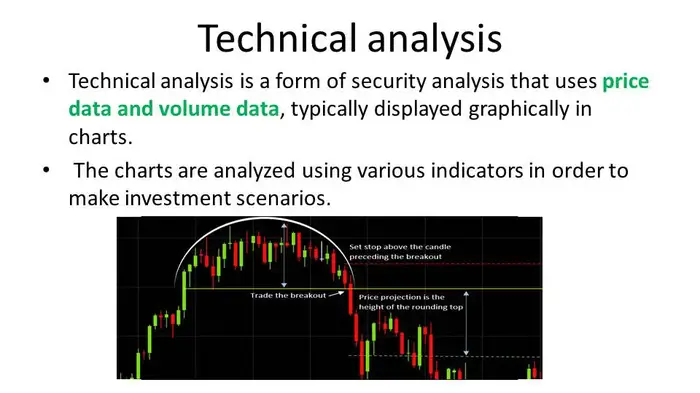

¿Qué es el análisis técnico?

El análisis técnico representa un método financiero sistemático que analiza activos como valores, divisas y futuros, utilizando la información del mercado (precio, volumen y tiempo). El objetivo del análisis técnico es identificar posibles oportunidades de trading.

Según la teoría contemporánea de carteras, muchos de los métodos utilizados en la economía conductual y el análisis cuantitativo también se utilizan en el análisis técnico. Según la hipótesis del mercado eficiente, tanto el análisis técnico como el fundamental son ineficaces, que sostiene que los precios de las acciones son impredecibles. La investigación sobre si el análisis técnico proporciona alguna ventaja ha arrojado resultados contradictorios.

Los supuestos del análisis técnico son:

El análisis técnico es una forma de seguridad que usa datos de precio y volumen dispuestos típicamente en gráficos.

Estos gráficos son analizados usando varios indicadores para hacer supuestos de inversion.

Según la teoría contemporánea de carteras, muchos de los mismos métodos utilizados en la economía conductual y el análisis cuantitativo se emplean también en el análisis técnico. Según la hipótesis del mercado eficiente, tanto el análisis técnico como el fundamental son ineficaces, ya que los precios de las acciones son impredecibles. La investigación sobre si el análisis técnico proporciona alguna ventaja ha arrojado resultados contradictorios.

Los supuestos del análisis técnico son:

- El mercado lo descuenta todo – Es decir, que toda la información ya está descontada en el mercado. Este supuesto se basa en la idea de que el mercado es eficiente y que toda la información se refleja en el precio.

- Los precios se mueven en tendencias y contra-tendencias – Los precios tienden al alza y a la baja, a veces formando canales o rangos.

- La acción de los precios es repetitiva, con patrones específicos que se repiten – Patrones como la cabeza y los hombros, los dobles máximos y mínimos, las cuñas y las banderas son formaciones de precios comunes que pueden predecir precios futuros.

El análisis técnico se basa en la premisa de que los mercados son eficientes y de que todos los factores que influyen en un instrumento están representados en el precio. En consecuencia, las pautas y tendencias tienden a repetirse a lo largo del tiempo. En consecuencia, los analistas técnicos piensan que se reflejan todos los aspectos del mercado, incluidos el sentimiento del mercado y los fundamentos subyacentes. En cuanto a las tendencias a corto, medio y largo plazo, los operadores sólo tienen que evaluar las fluctuaciones de los precios para identificar posibles regiones de oferta y demanda o el inicio de nuevas tendencias. Apoya la hipótesis de que es más probable que el precio de un activo continúe o inicie una tendencia que se mantenga en un rango. Los analistas técnicos, como la mayoría de los demás, están convencidos de que el pasado se repetirá inevitablemente en el futuro.

¿Por qué la gente piensa que el análisis técnico es pseudociencia?

La gente piensa que el análisis técnico es pseudociencia si el análisis no puede predecir con exactitud los precios futuros. Además, la expectativa de predecir precios futuros con gran exactitud a partir de datos históricos crea una imagen falsa en la mente de los operadores.

El primer problema son las expectativas. Algunos operadores creen que el análisis técnico es una herramienta de predicción, por lo que piensan que si se determina una tendencia alcista en el gráfico, el 80% de esa tendencia continuará al alza. Sin embargo, la verdad es otra. La continuación de la tendencia tiene una mayor probabilidad en ese caso, pero ¿cuánto?

Mediante el análisis técnico, creamos escenarios o modelos de predicción. Supongamos que tenemos un modelo en el que arriesgamos 1 $ e intentamos apuntar a 1 $. Nuestro objetivo es crear un modelo con un 53% de acierto o un 55% de ganancias en ambos casos. Si alguien desarrolla un modelo con un 80% de porcentaje de ganancias, esa persona será multimillonaria en menos de un mes. Por lo tanto, un bajo nivel de precisión es normal en las operaciones a corto plazo.

Así, por ejemplo, la predicción meteorológica puede equivocarse a menudo si se espera acertar la temperatura de cada día o predecir el tiempo que hará la semana que viene. Eso no significa que la meteorología sea pseudociencia si el nivel de precisión de la predicción es bajo.

El análisis técnico no es pseudociencia porque:

- El análisis técnico utiliza modelos científicos y estadísticas para presentar datos históricos

- El análisis técnico utiliza modelos de aprendizaje automático e IA para crear modelos basados en datos reales

- Los modelos de bajo nivel de probabilidad (alrededor del 50% de precisión para un riesgo de 1 $ y un objetivo de 1 $) no significan que el análisis técnico sea pseudociencia

- La pseudociencia no utiliza experimentos ni pruebas científicas, mientras que el análisis técnico utiliza datos y pruebas anteriores.

Hay un hecho más:

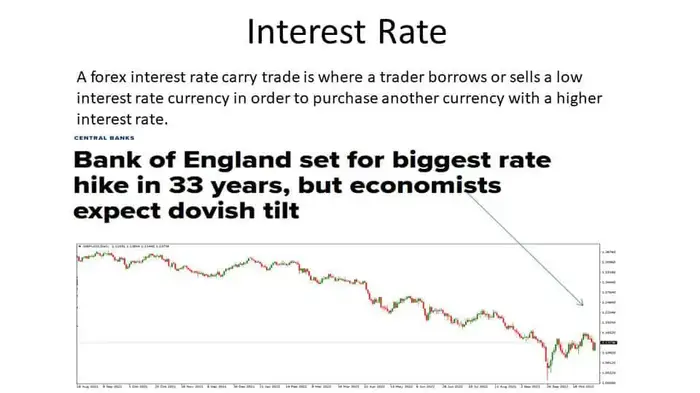

Los modelos de predicción del análisis fundamental no tienen una probabilidad mayor que el análisis técnico. Ambos enfoques no forman parte de la pseudociencia. El precio futuro depende del sentimiento del mercado y de lo que los grandes operadores quieran hacer en el mercado. Si el análisis fundamental muestra precios de aumento de los tipos de interés, eso no significa que el 100% del precio subirá para esa moneda.

Ver ejemplo:

¿Es científico el análisis técnico?

El análisis técnico se basa en métodos científicos y forma parte de la ciencia. El objetivo del análisis técnico es analizar el comportamiento, crear escenarios de futuros movimientos de precios y niveles básicos de precios, y determinar los niveles de precios de entrada, stop loss y objetivo.

Todos los osciladores y los principales indicadores de negociación se basan en el tiempo, el volumen y el precio y utilizan ecuaciones estadísticas básicas (parte de la ciencia).

Los patrones en los movimientos de los activos, como el movimiento de una acción o divisa, son utilizados por los operadores como indicadores de movimientos futuros. Pueden observar, por ejemplo, que un activo nunca sube más de un determinado número de puntos antes de empezar a bajar y nunca cae más de un determinado número de puntos antes de volver a subir. Ese patrón les ayudará a determinar cuándo comprar y cuándo vender. El análisis técnico se basa en la noción de que los activos reaccionan de forma predecible. En otras palabras, el globo no es una calle de sentido único.

Después de pagar la comisión del corredor, las ganancias por movimientos modestos son mucho menores. Los especuladores emplean el apalancamiento en sus apuestas a corto plazo para obtener beneficios. Cuando piden dinero prestado para operar, utilizan su inversión como garantía. Si la operación tiene éxito, pueden obtener mayores beneficios, y la inversión puede devolverse con intereses si es necesario. Sin embargo, si los inversores pierden, pueden perder mucho más dinero. Un inversor puede perder su posición absoluta si utiliza el apalancamiento. Aunque muchas escuelas afirman que enseñan a operar durante el día con análisis técnico, puede llevar meses o incluso años adquirir la destreza suficiente para obtener beneficios constantes. Los operadores expertos pueden esperar perder al menos el 40% de sus operaciones si son competentes. Como resultado, la mayoría de los negocios a corto plazo fracasan.

Conclusión

Los movimientos del mercado se estudian utilizando un método altamente subjetivo conocido como análisis técnico, que se basa en suposiciones y prácticas que se han confirmado científicamente como ciertas. El análisis técnico no es pseudociencia, sólo que las expectativas de los operadores son demasiado altas.