Table of Contents

La inflación es uno de los conceptos económicos más importantes del mundo, ya que puede afectar significativamente la capacidad de un individuo para ahorrar e invertir dinero. Es una de las principales razones por las que los economistas siempre están tan centrados en la inflación y a menudo recomiendan que la gente se proteja contra sus efectos. Pero con tantas opciones diferentes, ¿cuál es la mejor manera de protegerse contra la inflación? Una opción que ha ido ganando terreno entre los inversores últimamente es invertir en metales preciosos.

¿Qué es la inflación?

La inflación es un fenómeno económico caracterizado por un aumento constante y general de los precios de los bienes y servicios en una economía durante un período específico. Representa una disminución en el poder adquisitivo de una moneda, lo que significa que los consumidores pueden comprar menos artículos con la misma cantidad de dinero. La inflación generalmente se mide utilizando el Índice de Precios al Consumidor (IPC) y el Índice de Precios al Productor (IPP), que rastrean los cambios en los precios de una canasta de bienes y servicios a lo largo del tiempo.

Hay varias causas de la inflación, incluidas la atracción de la demanda, la presión de los costos y la inflación incorporada. La inflación impulsada por la demanda ocurre cuando la demanda total de bienes y servicios en una economía supera la oferta disponible, lo que genera una mayor competencia por los recursos y precios más altos. La inflación impulsada por los costos surge debido al aumento de los costos de producción o la escasez de insumos críticos (por ejemplo, mano de obra, materias primas), lo que genera precios más altos para los productos terminados. Por último, la inflación incorporada es el resultado de expectativas adaptativas, según las cuales las empresas y los consumidores esperan que los precios sigan aumentando, lo que genera salarios y costos de producción más altos, lo que contribuye a mayores aumentos de precios.

La inflación afecta varios aspectos de una economía. Por ejemplo, puede erosionar el valor real del dinero y de los activos financieros como los ahorros, afectando la capacidad de las personas para hacer planes financieros a largo plazo. Además, puede crear incertidumbre en el entorno empresarial, ya que a las empresas les resulta difícil pronosticar con precisión los costos futuros y la demanda de los consumidores. Por último, la inflación puede conducir a una redistribución del ingreso, ya que a menudo afecta de manera desproporcionada a los hogares de bajos ingresos y a los receptores de ingresos fijos, como los pensionados.

Sin embargo, niveles modestos de inflación pueden beneficiar a una economía. Pueden estimular el crecimiento económico y reducir el riesgo de deflación, lo que implica una caída de los precios y puede conducir a una menor producción, una reducción del empleo y una espiral económica descendente antes de que los bancos centrales, como la Reserva Federal de los Estados Unidos, a menudo apunten a un objetivo específico. tasa de inflación (por ejemplo, alrededor del 2%) para promover la estabilidad de precios y apoyar el crecimiento económico.

Para gestionar la inflación, los bancos centrales utilizan herramientas de política monetaria como ajustar las tasas de interés, operaciones de mercado abierto (compra o venta de bonos gubernamentales) y modificar los requisitos de reserva para los bancos. Al implementar cambios en estas herramientas de política, un banco central puede influir en la oferta monetaria de la economía, afectando directamente la tasa de inflación.

¿Son los metales preciosos una buena protección contra la inflación?

Sí, los metales preciosos se consideran una buena protección contra la inflación porque, históricamente, han conservado su valor durante la incertidumbre económica y el aumento de la inflación. Además, los inversores suelen recurrir a los metales preciosos durante períodos de alta inflación porque estos activos tienden a mantener su valor cuando las monedas fiduciarias pierden poder adquisitivo.

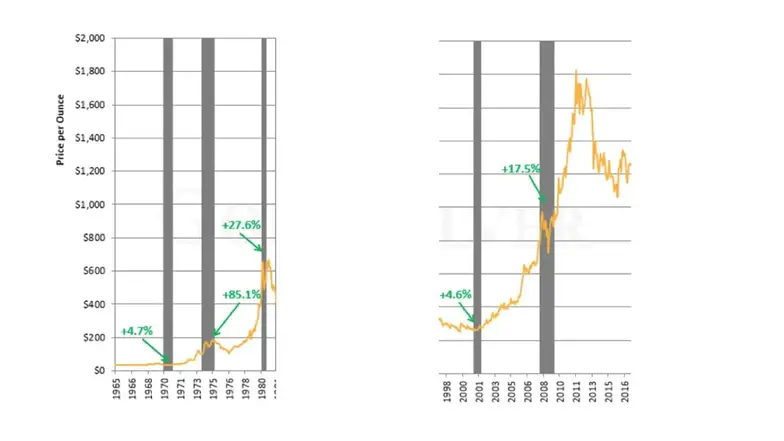

Ahora veamos la prueba histórica de esta afirmación:

Por ejemplo, durante la década de 1970, Estados Unidos experimentó un período de alta inflación y los precios del oro se dispararon. De 1971 a 1980, el costo del oro aumentó de alrededor de 35 dólares por onza a más de 800 dólares por onza. Este aumento de los precios del oro demostró su eficacia como protección contra la inflación durante ese tiempo.

Desde principios de los años 1990 hasta principios de los años 2000, los precios del oro se mantuvieron relativamente estables, oscilando entre 250 y 400 dólares por onza. Durante este período, Estados Unidos y muchas otras economías desarrolladas experimentaron una inflación baja y estable, en parte debido a la globalización, los avances tecnológicos y una política monetaria relativamente estable. Como resultado, durante este tiempo, la correlación entre los precios del oro y la inflación fue débil.

Sin embargo, a principios de la década de 2000, los precios del oro comenzaron a subir significativamente. Múltiples factores impulsaron este aumento, incluida la incertidumbre económica, las bajas tasas de interés precisas y el aumento de la demanda de los mercados emergentes como China e India. Además, la crisis financiera de 2008 y sus consecuencias provocaron una incertidumbre aún mayor, y los bancos centrales de todo el mundo implementaron políticas monetarias agresivas para estabilizar sus economías. Estas acciones y preocupaciones sobre la posible inflación futura impulsaron aún más la demanda de oro como cobertura. Como resultado, los precios del oro alcanzaron un máximo de alrededor de 1.900 dólares por onza en 2011.

¡El mejor ejemplo de cómo se pueden utilizar los metales preciosos como protección contra la inflación es la crisis de 2008!

En la década posterior a la crisis financiera de 2008, los precios del oro han sido más volátiles y sensibles a los cambios en el sentimiento del mercado, las tasas de interés y los eventos geopolíticos. La inflación se mantuvo relativamente baja en la mayoría de las economías desarrolladas, aunque las preocupaciones sobre una posible inflación futura han influido periódicamente en los precios del oro.

Vea esta imagen a continuación donde podemos ver la inflación y los precios del oro durante la crisis:

Aumento del precio del oro durante la crisis de 2008.

Es esencial tener en cuenta que la inversión en metales preciosos como cobertura contra la inflación puede verse influenciada por varios factores, como las tasas de interés, los eventos geopolíticos y el sentimiento del mercado. Si bien es difícil precisar períodos de tiempo específicos en los que los metales preciosos fueron una buena cobertura, en general han tenido un buen desempeño durante períodos de alta inflación o incertidumbre económica.

Los metales preciosos, como el oro y la plata, se consideran excelentes protecciones contra la inflación por varias razones. En primer lugar, la historia nos ha demostrado que los precios de los metales preciosos suelen subir cuando el valor de otros activos cae debido a la inflación. Esto significa que si invierte en oro o plata cuando llega la inflación, es posible que pueda obtener ganancias de sus inversiones. Al mismo tiempo, otros inversores ven cómo sus carteras sufren debido a la devaluación de la moneda.

Otra razón por la que los metales preciosos se consideran una buena protección contra la inflación es que estos materiales conservarán su valor independientemente de lo que suceda con las monedas de todo el mundo. Esto significa que incluso si ciertos países experimentan altos niveles de inflación, el oro y la plata pueden seguir siendo valiosos y proteger a los inversores de la devaluación de la moneda.

Además de servir como protección contra la inflación, la inversión en metales preciosos conlleva otros beneficios. Por ejemplo, a diferencia de las acciones o los bonos, que están sujetos a la volatilidad del mercado, los metales preciosos tienden a mantener su valor con el tiempo. Esto los convierte en una opción de inversión atractiva para quienes buscan rendimientos constantes de sus inversiones sin correr demasiado riesgo.

Además, el oro y la plata físicos se consideran activos tangibles, lo que los hace más fáciles de almacenar y administrar para los inversores que las inversiones en papel, como acciones o bonos. Por último, dado que el oro y la plata no pagan dividendos ni intereses como otros instrumentos financieros, ofrecen más privacidad y anonimato que otras opciones de inversión, ya que no requieren declaraciones de divulgación ni declaraciones de impuestos como lo hacen otras inversiones.

Con todo, existen muchas ventajas asociadas con la inversión en metales preciosos que los convierten en una opción atractiva para quienes buscan protegerse de los efectos de la inflación. Dado que su naturaleza tangible los hace más fáciles de almacenar que las inversiones en papel y su capacidad para mantener su valor independientemente de lo que sucede en el mundo, lo que los convierte en excelentes coberturas contra la devaluación de la moneda, no es de extrañar por qué más personas han comenzado a recurrir a estos activos alternativos cuando buscan buscando formas de protegerse contra el aumento de precios causado por la inflación.

Si le gustan los billetes y las monedas, debería obtener más información sobre las IRA de oro y plata. Puede proteger su fondo de jubilación si invierte en metales preciosos IRA. Los inversores con IRA de oro pueden tener metales físicos como lingotes o monedas. Obtenga un pdf gratuito sobre Gold IRA.

Si no desea poseer metales preciosos en forma física, puede operar con oro, plata y metales como CFD con la comisión mínima: